Industria Automotriz en México

Panorama de la Industria Automotriz en México 2021

En años recientes, México había visto un incremento notable en la industria manufacturera automotora. Durante 2017-2019, la industria del país atrajo al menos 5.5 billones de dólares en inversiones a través de 97 proyectos.

El enfrentamiento comercial entre EUA-China y el nuevo tratado de libre comercio de América, específicamente de América del Norte (USMCA) por sus siglas en inglés que incrementó los requerimientos en la cadena de suministro regional, motivó a las compañías automotrices a mover la gestión de la cadena a este mercado. El tratado que suplió al TLCAN tiene como fundamentación, las reglas para la modernización de las líneas transpacíficas

Periodo post-pandemia (reporte de venta vehículos)

Una vez superada la crísis por Covid-19, el sector automotriz Mexicano prevé un panorama optimista en la manufactura de vehículos ligeros para el periodo 2021-2029.

Este optimismo es principalmente impulsado por el largo número de inversión de ensambladoras de este tipo de vehículos prevista

En este periodo, la tasa de crecimiento se proyecta en 2.1% hasta el 2025 y en un 3.2% para el 2029 en la producción de vehículos (PV), la producción de vehículos comerciales ligeros (incluyendo SUV's) se proyecta hasta 2029 con una tasa de 3.6%

A continuación, una tabla de las inversiones esperadas, las cuales juegan un rol importante en esta proyección en México.

Tabla 1.- Inversiones de manufactura automotriz proyectadas en México

| OEM Manufacturera | Ciudad/Estado/Región | Tipo de proyecto de inversión |

| Volkswagen | Puebla | Se realizará la producción de un nuevo modelo de SUV, todos los modelos futuros en la planta serán basados en la plataforma MQB (Plataforma Modular Transversal) |

| Fiat Chrysler | Saltillo | Realizará la producción de un nuevo auto |

| Ford Motor | Cuautitlán | Se agregará a la planta, la producción de un crossover eléctrico |

| BMW | San Luis Potosí | Construcción de una nueva planta con capacidad para generar 150,000 unidades al año, 1500 nuevos empleos serán generados. |

| Toyota Motor | Guanajuato | Construcción de una nueva planta manufacturera de pickups Tacoma. Capacidad para 200,000 unidades |

Tendencia de la industria automotriz a nivel global

La industria automotor a nivel global se encuentra en la cúspide de la transformación. La vasta información que rodea esta industria en los titulares de los medios es sólo una pizca de lo que se viene.

La preferencia de los consumidores en términos de compra y uso es uno de los "motores" que impulsan esta revolución. Las tendencias tecnológicas en el área de autos conectados, el e-mobility y la conducción autónoma completan la ecuación de transformación.

Con datos proporcionados por Deloitte, las tendencias de la industria automotriz que se espera se consoliden, incluso que se acelere su adopción por el Covid-19 a través de manufactureros OEM, y servicios post-venta son:

- Conectividad: "Del automóvil a la computadora". El modelo considera el grado de conectividad del automóvil ("automóvil conectado"), así como la conectividad de clientes/conductores ("cliente conectado"), la cual se espera que sea muy heterogénea en todos los mercados.

- Transmisión alternativa: "De motor de combustión interna (ICE, por sus siglas en inglés) a vehículo eléctrico de batería (BEV, por sus siglas en inglés)". El pronóstico muestra un cambio en las transmisiones, asumiendo que varias transmisiones coexistirán, con los vehículos eléctricos de batería liderando el camino. Para entender mejor el mercado de vehículos eléctricos en México, recomendamos revisar la serie de entrevistas a líderes de opinión sobre el panorama de la industria en el país.

- Movilidad compartida: "De propietario a usuario". Se han identificado dos efectos: una creciente utilización, cada vez mayor, por vehículo, y un cambio de la propiedad de automóviles privados hacia las ofertas de movilidad.

- Conducción autónoma: “De conducir a ser conducido”. El mayor obstáculo tecnológico se encuentra entre la automatización condicional y la alta automatización.

Sin duda, estas cuatro tendencias tendrán su efecto en las unidades de negocio tradicionales de las manufactureras:

- Venta de autos, tanto nuevos como usados.

- Servicios posventa automotrices, que abarca la venta y fabricación de autopartes y talleres

- Financiamiento

Pero particularmente, tendrá un efecto grande en las unidades de negocio derivadas de la transformación digital y que son nuevas unidades de utilidades para estas empresas:

- Movilidad como servicio, que contempla la proveeduría de servicios como Uber o Didi.

- El auto como plataforma, que engloba servicios de minería de datos y venta como brokers.

Es un caso de estudio particular el efecto de cada tendencia, el surgimiento de las manifestaciones de las fuerzas de compra, venta, de regulación y tecnológicas.

El T-MEC promete la actualización mexicana de la industria automotriz

Estas tendencias parecen tener un efecto importante en el pronóstico de crecimiento en nuestro país y sin duda, el tratado entre México, Estados Unidos y Canadá, en su apartado de alineamiento de propiedad intelectual y tratado digital promueve la innovación tecnológica dentro de la evolución del proceso de manufactura.

Estos factores brindan claridad para los inversionistas de este mercado, pero sobre todo para la industria nacional que representa el sustento de millones de mexicanos.

Mercado Automotríz Posventa (2022 reporte de venta)

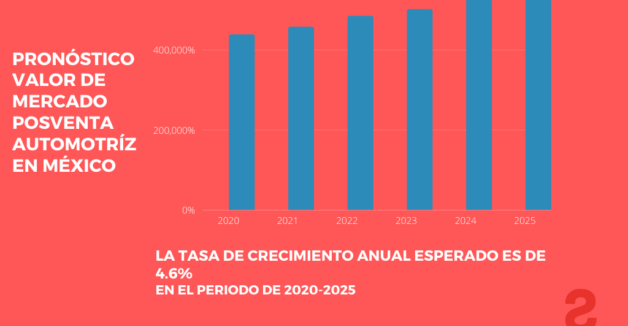

En cuanto a las expectativas en el mercado de refacciones el crecimiento esperado en los pronósticos hasta 2025 es de 4.6%.

Este mercado es altamente competitivo debido a distintos factores que incluyen la recordación de marca, la disponibilidad de productos, el servicio al cliente, la ubicación de tiendas y sucursales además del precio.

Entre los competidores de este mercado se encuentran los:

- Competidores nacionales

- Competidores regionales

- Cadenas locales e independientes de autopartes

- Negocios de autopartes

- Distribución en de refacciones en línea

- Marketplaces online

- Distribuidores integrales de refacciones

- Talleres mecánicos

- Chatarreras

- Autolavados y

- Lotes de venta de vehículos.

Este mercado también se va recuperando de una caída de casi el 30% durante los meses más difíciles de la pandemia por Covid-19.

Como ejemplo, en un estudio reciente realizado por Estudio Contar - Inteligencia de Mercado, la contracción en talleres mecánicos alcanzó el 36% en materia de uso de refacciones y autopartes.

Ranking de marcas en la comercialización de vehículos ligeros en 2021

Un elemento importante en la ecuación, es el internet. Esta posibilidad para los compradores permite explorar distintas opciones incluso en refacciones. Un factor es el creciente número de competidores asiáticos que generan un mercado de autopartes con mayor presión para la región de norteamérica.

La poca diferenciación en el mercado, la principal causa de competitividad

Los comercializadores y fabricantes de autopartes están distribuidos geográficamente a lo largo y ancho del país, esta característica limita la sobre exposición en mercados particulares. A pesar de la gran variedad de portafolio, muchos competidores ofrecen los mismos productos.

Millones de vehículos

Esta similitud en la oferta entre los principales competidores, incrementa la rivalidad porque el "share de mercado" se vuelve más complejo debido a la inhabilitación para ofrecer productos diferenciados.

Para hacer frente a esta rivalidad de mercado, las compañías recurren a estrategias de promoción, atención y servicio para generar diferenciación como lo son los envíos a domicilio, créditos, atención personalizada, ofertas especiales etc.

Las autopartes provenientes de las manufactureras posicionadas de autos suelen ser más caras, sin embargo, el usuario final presenta un mayor "willingness to pay" debido precisamente al conocimiento de la marca. En este aspecto, el comprador también se refiere a sentir que los miembros del staff de autopartes originales conocen a mayor detalle por formar parte de la empresa y ser entrenados por la misma compañía que fabricó el auto.

La gráfica siguiente presenta los "drivers" del poder negociación del consumidor de esta industria en México

Regulaciones recientes y la apertura de proveedores asiáticos en la cadena de suministro le ha dado al comprador de refacciones mayor poder de negociación y sobre todo de elección. El otro factor, sin lugar a dudas es internet.

A medida que el sector se "mueve hacia el comercio electrónico" se espera que se fragmente aún más mientras otros competidores ingresen al mercado.

Actualización de información

Para complementar la información presentada en este documento, hemos trabajado en la extracción de datos referentes al comportamiento de los compradores de autos y algunas otras tendencias en la industria automotriz que pueden revisarse en el artículo sobre el customer journey moderno automotriz en este enlace.

Industria 4.0 en el Sector Automotriz en México. Actualización de información Octubre 2021.

El sector automotriz es uno de los mas avanzados en cuestión de adopción e incorporación de la llamada Industria 4.0. Sin embargo, el país enfrenta un reto amplio con respecto a la conectividad y el internet de las cosas que sin duda, es una de las bases para esta revolución. México sólo presenta dos dispositivos conectados por cada cien habitantes, esta información según datos del OCDE.

El país necesita de un número mayor de especialistas en la industria de los automóviles y autopartes para satisfacer la demanda; este es uno de los retos más grandes para el país y la competitividad manufacturera que representa en el mundo. Para leer más sobre la industria 4.0 en el Sector Automotriz.

Fuentes:

Revisión de base de información propia /Review of in-house databases

EMIS Industry Forecast (Autos Report Mexico Autos Forecast Scenario -Mexico - Q1 2021)

Mexico Automotive Aftermarket January 2021

https://www.amda.mx/wp-content/uploads/2102_Reporte_Mercado_Automotor.pdf

https://www2.deloitte.com/mx/es/pages/manufacturing

Temas: